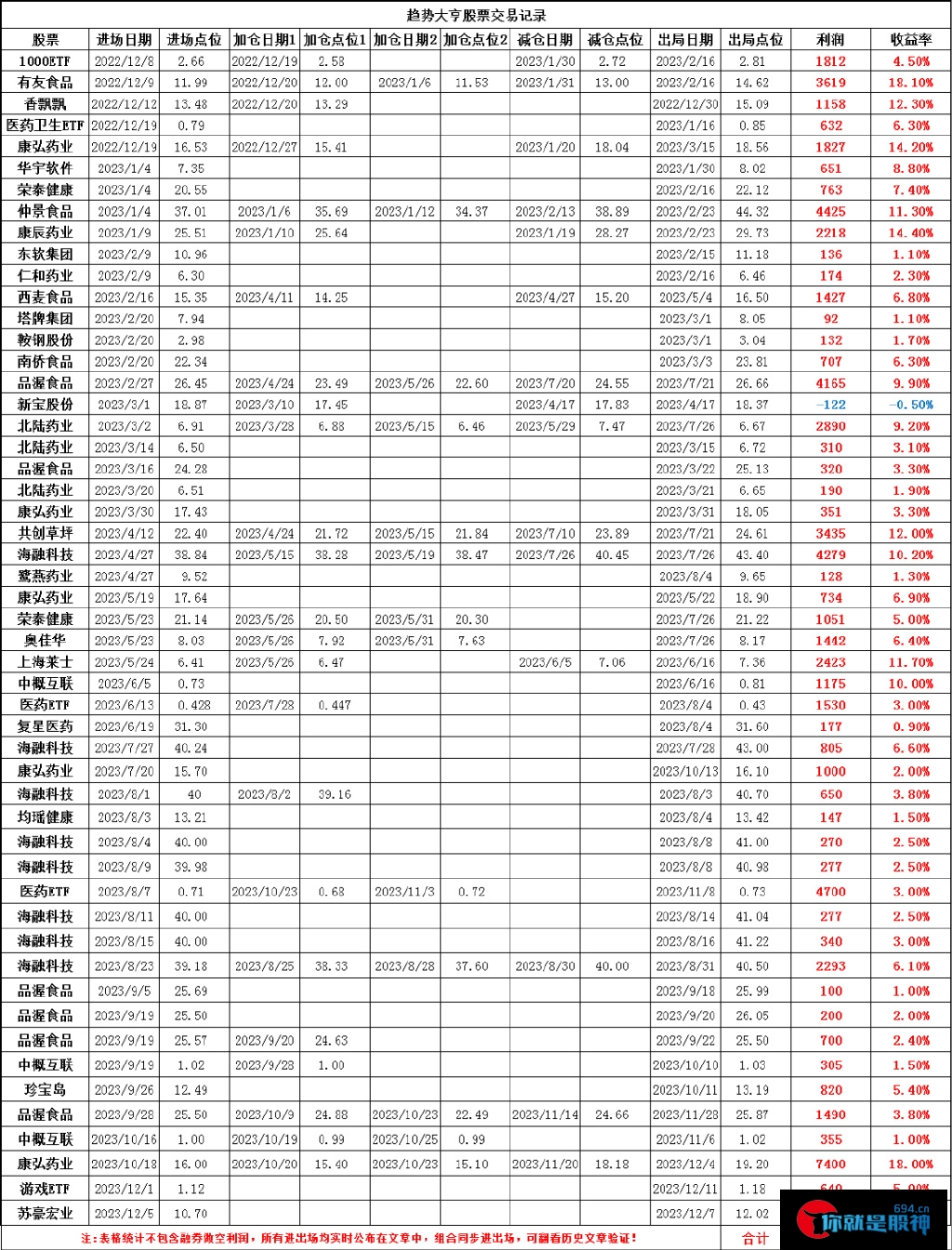

2023年是轰轰烈烈的下跌之年,属于2021年起始的熊市延续的过程。全年中证全指仅有3个月收阳,8个月收阴,全年跌幅达到了7.04%。比较好的是,节奏运行明朗,择时也比较规律,操作的难度并不是特别大。

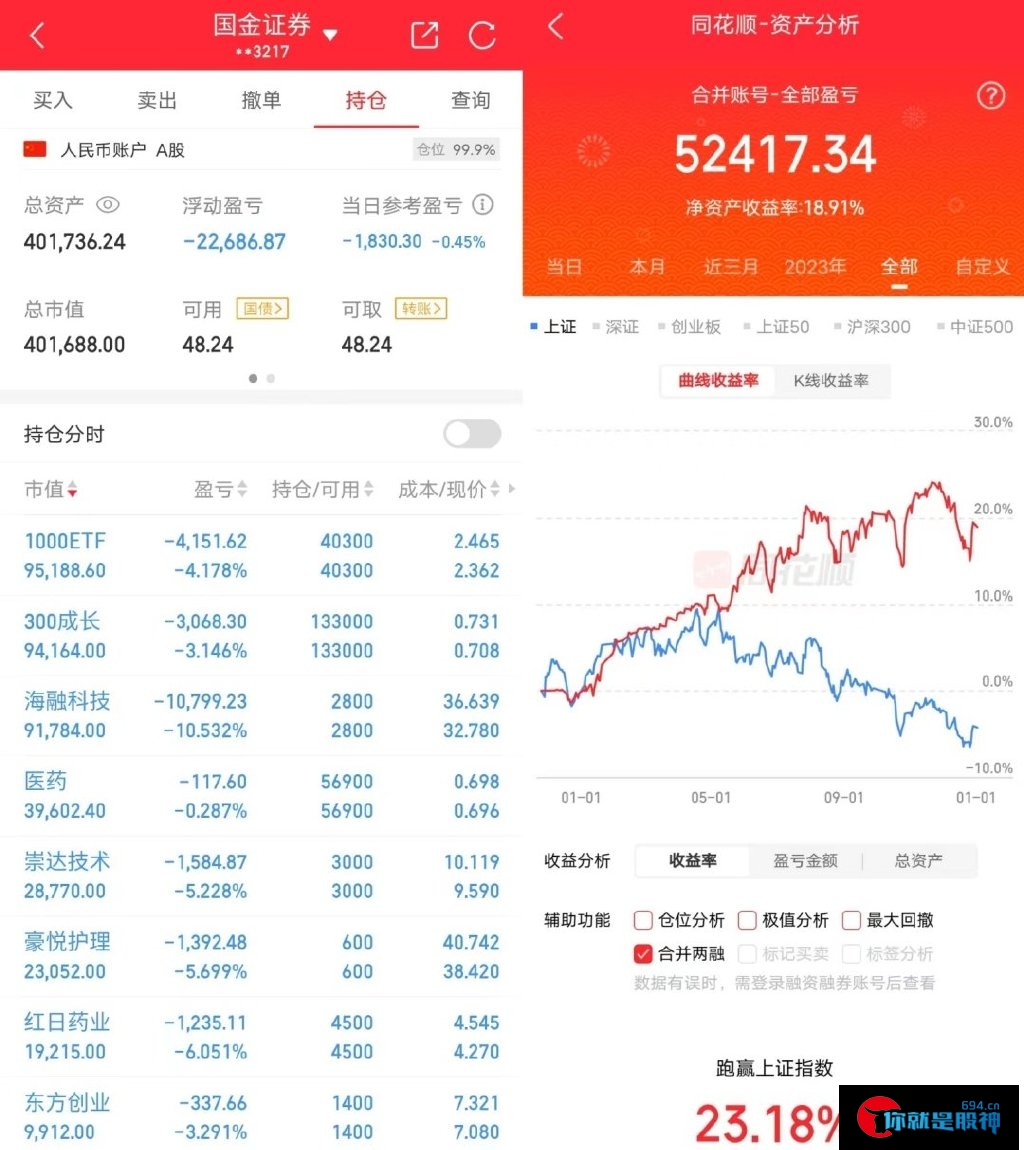

全年下来,我个人的展示账户,共计获利5.3W元,按照20W的本金计算,收益率为26.5%。

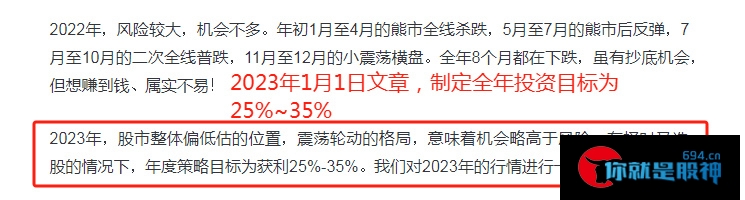

在2023年1月1日文章《2023年投资策略出炉,如何稳健获利30%》中,大亨设定的2023年合理目标是25%~35%,最终算是压线完成了年度目标。

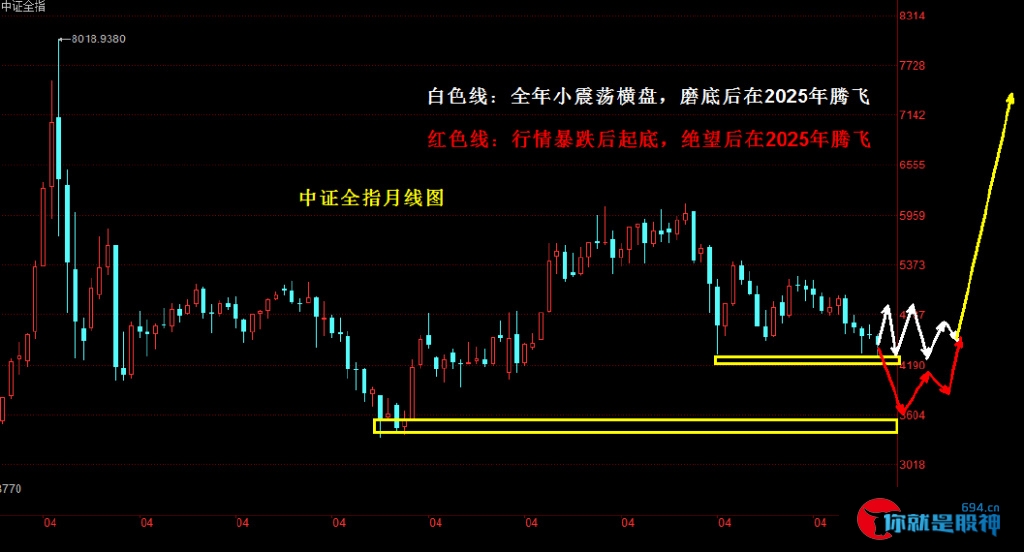

2021年2月开始熊市行情,随着中证全指触及了4200~4300点区域,目前熊市的下跌已经结束。但熊市的结束,不代表牛市的启动。

牛熊市的行情,波动幅度都很大,不论是上涨还是下跌,都会备受瞩目。而牛市的启动,要么产生于“无人问津”的磨底,要么产生于“极度恐慌”的暴跌。由此可见,股市并不具备启动牛市的条件。

那么在2024年,我们将会迎来整个股市周期中,最为难以操作的阶段。这一阶段,要么震荡、要么下跌,可以看做是股市的至暗时刻。但同时,危机中蕴含最为绝佳的机会,大亨可以基本断定,2024年将会产生未来3-5年的最低点!

因此2024年也是同时也是未来大周期上涨的起点。

人有冲天之志,非运不能自通。成熟的投资者始终明白,利润源自于市场,而非自己的努力。行情不好时降低投资预期,行情好时充分享受利润。

2024年没有优质的投资机会,因此该阶段最主要的不是赚多少钱,而是做好充分的积累。2025年至2027年的大牛市行情,才是享受利润的时刻。

基于此判断,大亨在2024年的投资目标为15%~25%,如果行情走势和预期相符,那么2025~2027年的投资目标为300%~400%!所有行情阶段,都有稳健获利的方式。

接下来,我们对2024年的行情进行展望和预判,并且制定相对应的策略。

一、宏观基本面与指数运行区间

1.1、内部环境与外部环境

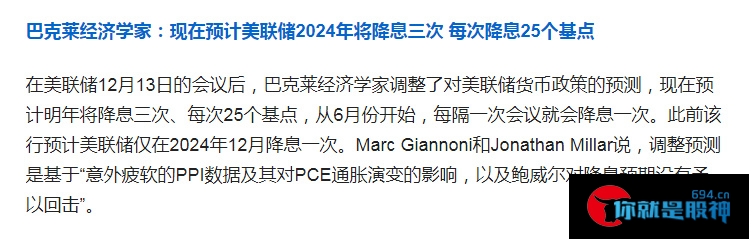

宏观基本面是决定股市涨跌的根本。2022年美联储开启加息,由此股市展开了暴跌。2023年加息周期结束,大概率进入降息周期。需要注意的是,即使2024年降息3次,每次降息25~50个基点,美联储利率也维持在4%以上。

这种无风险利率,对全球资产来说,依然具备极高的吸引力。

这就意味着,虽然资金会从美国回流,但能够流出的资金有限。比较好的是,国外股市在加息周期中的上涨,使得国外股市潜在收益率下降。国外股市涨出了风险,A股跌出了机会。A股下跌使得潜在收益率的提高,会吸引更多的外资流入。

回流的资金有限,意味着股市难以暴涨;资金能够回流,意味着股市下方有支撑。上有阻力、下有支撑,这就是A股所面临的宏观外部环境。

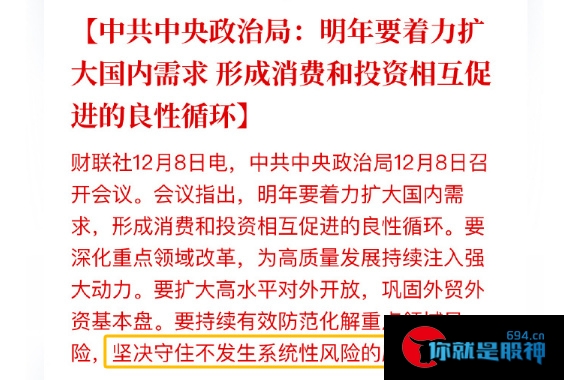

再看内部环境。土地财政和原有的经济增长模式,随着楼市的下行和居民负债率的提升,几乎走到了穷途末路。经济下行不可避免,同时央行会通过各种政策,为市场注入流动性。比如发行国债、降准降息……

国内宽松的货币环境,ZC上鼓励居民和企业加杠杆。但缺乏优质的投资机会,居民和企业反而在主动去杠杆。这种分歧,意味着2024年的国内环境,会面临两种可能性,也就是所说的——发生系统性风险(硬着陆),还是不发生系统性风险(软着陆)。

硬着陆,意味着股市、债市、汇市、楼市的全面恐慌。届时股市将会产生极大幅度的暴跌,并在暴跌的恐慌中,提升股市的潜在收益率,股市会在短时间就完成深“V”型反转,并在极度恐慌的崩盘行情中,触发无极必反的规律,从而开始大牛市行情。

软着陆,意味着股市、债市、汇市、楼市呈现出震荡或缓慢下行状态。通过以时间换空间的方式,降低其他投资品种的收益率,届时股市就会充满吸引力,从而摆脱震荡区间,产生大牛市行情。

1.2、确定性和不确定性

根据以上分析,我们可以把确定性和不确定性整理出来。

2024年极大概率会发生的事情有:

(1)美联储利率转向,但对全球资本依然具有吸引力;

(2)国内会继续实行宽松的货币政策和财政政策,向市场释放流动性;

(3)楼市整体供过于求和高估的状态,会继续下行;

2024年的不确定的事情有:

美联储政策转向的时间和力度不确定,若短期快速且大幅降息,明确释放鸽派信号,那么国内政策腾转挪移的空间加大,股市横盘或小涨;若是政策转向期间,降息力度小、速度慢,并且依旧释放鹰派信号,那么股市极有可能暴跌。

楼市价格下行速度不确定,若暴跌,则经济硬着陆,引发股市暴跌;若慢慢下行,则经济软着陆,股市横盘或者小涨。

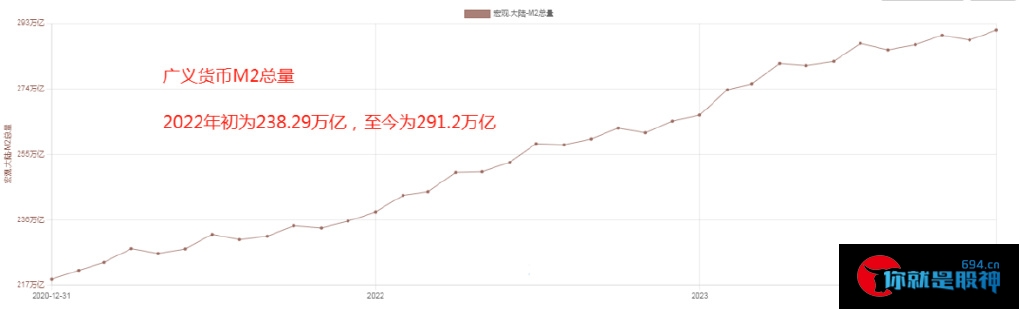

政策大方向基本确定,经济周期和资金流向的方向基本确定,那么股市的长期走势就是确立的。美联储由加息转向降息,释放流动性。国内宽松的货币政策,广义货币M2从2022年初的23.8.29万亿增加到目前的291.2万亿,释放了52.91万亿的货币量。

实际上,宽松的货币政策,在近几年释放的货币将近百万亿。只不过这部分资金,并没有流入股市,而是流入了楼市和美元。当百万亿资金量中的一部分、哪怕只是一小部分流入了股市,也能形成A股3倍以上的涨幅!

要知道,A股日成交量在万亿左右,总市值仅有80万亿!

短期政策的力度和幅度难以确定,基本面变化的幅度难以确定,那么股市的短期走势,就会难以捉摸。或者说,2024年的股市走势,其区间判断是较为困难的。在2023年的行情中,我们能够直接锁定下跌极限是4200。但在2024年的行情中,波动的空间要不可避免的去考虑极端情况了。

1.3、中证全指运行区间

结合着宏观基本面的情况,再去看股债利差和中证全指的走势,未来的行情我们就可以做出大致的判断。

如果宏观基本面上,美联储降息较快,幅度较大;国内继续实施宽松的货币政策,稳住楼市,那么经济软着陆的情况下,中证全指将会以4200点附近为底部,以5100点为顶部,形成宽幅震荡整理区间。

在震荡期间,中证全指的市盈率将在16倍左右,潜在收益率为6%左右。随着国外的货币宽松,当美国十年期国债收益率降低至3%左右,国内的十年期国债收益率降低至2%以下,那么股债利差将会达到4%以上,这就具备了牛市启动的条件。

如果宏观基本面上,美联储降息慢、幅度小,持续维持高息状态;国内楼市暴跌,引发系统性危机,经济硬着陆的情况下,中证全指将会深度下跌至3500点附近。当中证全指运行至3500点附近,其市盈率将会下降至13~14倍,潜在收益率达到7%~8%。

届时国内十年期国债收益率为2%~3%,美联储基础利率4%,同样能够创造出4%以上的股债利差。那么中证全指就会以3500点附近为底,进行暴力拉涨,启动超级大牛市行情。

综上所述,2024年的指数运行方式有两种,第一种就是中证全指在4200~5100区域震荡横盘;第二种就是中证全指大幅下跌至3500点附近,之后深V反转,开启大牛市行情。

二、小盘股的起底之年,小盘强于大盘

从短期角度看,2024年或许难熬,从长期角度看,2024年蕴含着绝佳的买入时机。那么买入什么品种呢?

最佳答案依旧是——小盘成长风格的基金或股票。

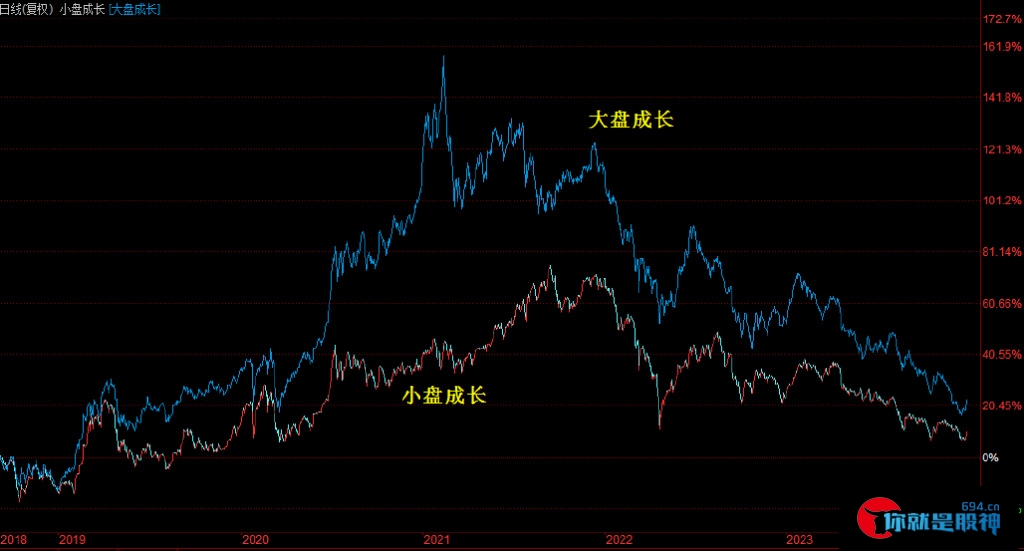

在2019-2021年盛行大盘龙头股的投资策略,但在2021年2月至今,龙头股产生了极为恐怖的下跌行情。这就是股市的周期轮回规律——大涨过的品种,会进行大跌。同时要经过较为漫长的时间,才能再次领涨。

与之对应,小盘股在2019-2021年的表现平平,但从2021年2月至今,基本上已经完成了大盘股领涨到小盘股领涨的转换。在2022年的行情中,大盘和小盘表现还是旗鼓相当,但在2023年行情中,小盘股的表现远远跑赢了大盘股。

这就是资金的选择和强弱力量的转换过程。

2019-2021年,资金选择大盘龙头股,其走势强于小盘股;

2021-2022年,资金开始从大盘龙头股逐步转向小盘股,大盘股和小盘股走势相当;

2022-2023年,资金选择小盘股,小盘股走势强于大盘股。

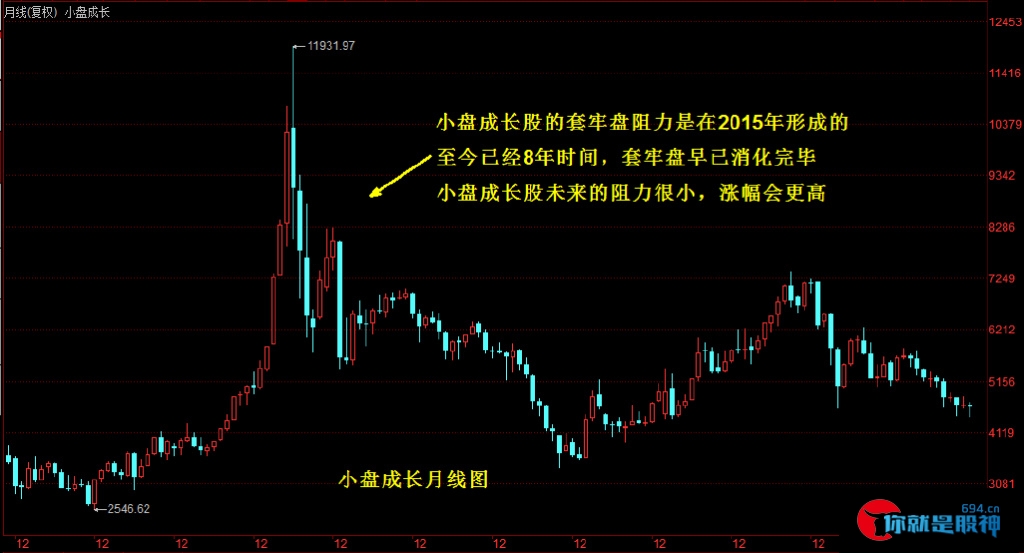

大盘股的下跌过程中,积累了天量的套牢盘,这部分套牢盘在上涨过程中,会形成抛压。而小盘股未能经过大涨大跌,其套牢盘是2015年牛市下跌过程中形成的,至今已经8年时间,早已消化完成。小盘股上涨的阻力更小,自然会产生更大的涨幅。

三、交易策略的制定

根据以上的分析,大亨能够得出两个结论:第一,2024年产生绝佳的买入时机,在2025-2027年将会产生牛市行情;第二,小盘股的走势强于大盘股。

基于以上两点,在2024年有两种稳健的交易策略,分别是定投和对冲。

3.1、定投策略

定投策略,非常简单,设定好一年半的时间,投入多少资金,然后按日或者按周进行买入即可。定投的优势在于,可以在下跌时摊薄成本,并且不经常看账户有利于心态的稳定。

需要注意的时,定投并不是赚取2024年的利润,而是在2024年做积累,等待2025-2027年牛市的爆发。

由于小盘股的涨幅更高,那么定投策略,可以直接选取国证2000、中证2000这两个投资品种。牛市会将这两个品种拉涨出3-4倍的涨幅,重演2014-2015年的行情走势。

展示账户中,大亨预计会预留出一半的资金用于定投中证2000。个人操作的场外基金账户,早已设置定投国证2000,这是中长线资金的稳妥布局。

很多朋友可能在2019-2022年接触过定投,当时大批股评家推荐定投“沪深300”指数基金,仿佛买入定投后就可以充分享受国运。在这里,大亨只简单说明两点,大家可以自行验证。

第一是定投需要选择优质的品种。大部分股评家所吹嘘的沪深300,其长期定投收益率极低!与之类似的还有“红利类”指数基金,都是收益率很低的品种。这一类宽基指数基金,长期投资收益率远远比不过国证2000、中证2000这一类宽基指数,也比不过消费、医疗这类的长期发展的行业基金。

第二是单纯的定投策略,并不能带来极高收益。定投务必配合着择时策略。买在相对低位,卖在相对高位,才能充分享受波动带来的利润空间。2021-2022年并不适合定投,因为当时股价位置太高。而目前经历过大跌之后的相对底部,定投并不会有太高的心理负担,也不会有太高的浮亏,未来的利润还会非常不错。

3.2、对冲策略

对冲策略,是同时持仓不同方向的、具有相关性的两个品种,利用不同的波动性,来赚取利润。

简单来说,就是买入中证2000、国证2000这类小盘基金(做多),同时卖出沪深300、300成长这类大盘基金(做空)。

如果按照对冲策略来操作,那么只要小盘指数走势强于大盘指数,就能够赚钱。反之,如果小盘指数走势弱于大盘指数,就会亏损。

举个例子,比如买入100W的中证2000和卖出100W的沪深300。

当中证2000下跌5%,那么就会亏损5W;而沪深300下跌更深,跌了10%,那么就会赚10W,整体账户就会盈利5W;

当中证2000上涨10%,那么就会获利10W;而沪深300涨幅较少,上涨5%,那么就会亏损5W,整体账户也会盈利5W。

比如从2023年8月,行情开始下跌,到目前,中证2000跌幅为1.8%,而沪深300的跌幅幅为14.4%,那么通过对冲策略操作,从8月至今,就能够获利12.6%!

很多朋友可能会觉得,对冲策略需要很大的资金量。其实不然,合理利用对冲工具,小资金完全可以通过对冲来实现稳健获利。

比如20W的资金量,买入18W的中证2000ETF。再同时买沪深300ETF的期权认沽。由于期权本身具有杠杆性质,3月份到期的平值合约大约有20~25倍的杠杆,只需要买入8000元左右的期权认沽单,就能够实现对冲策略。

当然,如果不用对冲工具,20W的资金量也完全可以直接买10W的中证2000ETF,再同时做10W的沪深300融券空间。这也只需要支付部分融券利息而已。

对冲策略获利的唯一条件,就是小盘强于大盘,中证2000走势强于沪深300的走势。这一点我们已经论证完毕,因此对冲策略是2023年之后非常优质的交易策略。相较于定投策略来说,对冲策略在短期就能够获取利润。

四、择时策略需盯紧核心指标

4.1、择时策略

择时策略,是2023年的主要交易策略。但在2024年,这一策略显得有些难以把握。宏观基本面的不确定,导致股市的波动区间有多种可能性,短期择时和判断,就会比较难。

因此建议投资者主要利用“定投策略”来把握中长线的牛市机会,用“对冲策略”来把握2024年的短线机会。而择时策略,我们用作观察大周期上牛市启动点。

只要出现了牛市启动的信号,我们再用择时策略,来把握机会。信号,就是核心指标股债利差。

在过往的行情中,牛市启动时,股债利差基本上都是大于4%。但由于目前经济处在下行周期,国内企业的成长性变低,这就需要更高的收益率,才能启动牛市,我们可以设定为股债利差大于4.5%。

因此对于择时策略来说,股债利差大于4%时,可以用半仓抄底了,股债利差大于4.5%时,就可以满仓了!

需要注意,择时策略无法帮助我们把握到最底部的位置,只能帮助我们抓到相对的底部区间。此时仓位分配就显得尤为重要。在实际操作过程中,可以在股债利差大于4%时,进行逐步分配买入。

4.2、注册制的影响

在股债利差的使用中,不确定的因素在于注册制。

如果注册制上市的公司,属于低估状态,并且没有财务变脸风险的企业,那就不会改变中证全指的潜在风险和收益比率。那么股债利差大于4.5%就是有效的!

但如果注册制上市的公司,大部分都是高估状态,并且经历了财务美化,上市后就会财务变脸的企业,那么中证全指的潜在风险就会提高,而潜在收益率则会下降。风险高的品种,需要有风险补偿,才能吸引资金买入。如果这一类的公司太多,那么股债利差达到5%~6%,才能启动牛市。

其实相对于宏观基本面上的不确定性,注册制上市的公司质量,才是最大的不确定性因素。

新上市的公司质美价廉,那么股市性价比提升,股债利差大于4%就能启动牛市;新上市的公司金玉其外败絮其中,那么股市性价比下降,股债利差大于5%才能启动牛市。看起来4%和5%并不差太多,但如果反映到中证全指的走势上,将会是25%左右的波动空间!

2024年的不确定性太多,以至于择时策略的难度加大。在此重申,在2024年更倾向于投资者使用“定投策略”和“对冲策略”!

五、通信领域先震荡,后引领牛市

在2023年的预测中,大亨提出了“光伏、新能源、半导体、白酒”下跌,“游戏传媒”上涨,“房地产、银行”震荡。判断基本上全部应验。

在未来的行情中,确定性较高的品种有两个,一是通信领域,二是医疗行业。

通信领域,包含了游戏、软件、信创、大数据、区块链、算力、虚拟现实等概念,属于小盘科技股的集合。这些概念在2023年的表现就很不错,但涨幅还远远不够。在牛市启动前,这些板块的波动会更大,整体会呈现出震荡上扬状态。在牛市启动后,大概率会成为牛市的领涨品种。

首先,通信领域的位置足够低,并且经过2013-2015年的大涨后,一直震荡横盘,上方并没有明显的套牢盘压制。

其次,通信领域的概念足够多,话题讨论度足够多。虚拟现实、新软件的广泛应用、物联网等都是话题和爆点,同时国家政策的支持,也会推波助澜。

最后,通信领域的大部分股票,都是小盘股,并且部分股票具有潜在的高成长性。其风格符合2025-2027年小盘领涨的风格。

因此通信行业是大亨在未来行情中,最看好的板块和方向!

医疗行业,在历年的行情中基本上都不会缺席。目前医疗处在低位低估状态,未来大概率也会有不错的涨幅。与之类似的白酒消费,由于估值刚刚回到合理的水平,还不值得买入。由于医疗行业本身属于大盘或中盘股的集合,其未来的涨幅大概率会小于通信领域。

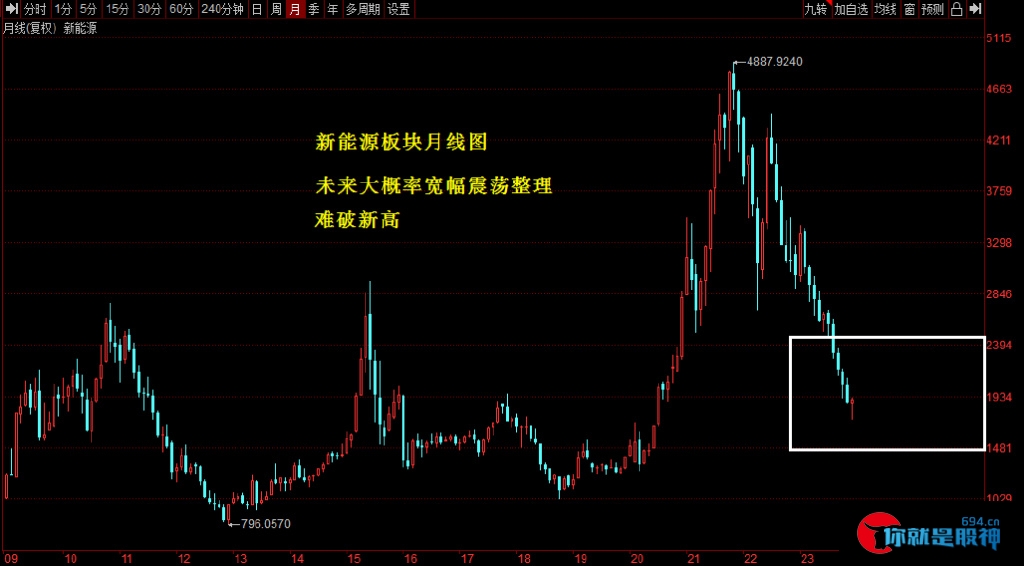

至于光伏、新能源、新能源车,虽然跌幅够深,但中长期走向倾向于大区间震荡横盘。就算是在牛市,大亨也认为这些板块很难突破前期的高点。

短短几年时间,股市已经换了人间,长江后浪推前浪,通信已经把光伏、新能源车推到了沙滩上。一代新人胜旧人,小盘股成为美味佳肴,让大盘股成了无人问津的剩菜残羹。

每当回顾投资历程,就有一种恍如云烟的感觉。股灾、疫情、美国大选、贵金属能源牛市、俄乌冲突、中行原油宝、楼市涨价去库存、各种理财信托暴雷……

历史车轮滚滚向前,但周期轮回,总是重演。我们一起携手并进,熬过最恐慌的黑暗时刻,就能迎来最高昂的上涨!

推荐阅读:

2023年1月1日文章:2023年投资策略出炉,如何稳健获利30%

2023年10月17日文章:五年十倍策略,展望过去,预判未来

实盘跟踪第390天,本金20W,目标100W!

目前总盈利5W3,总收益率26.5%!

每单进出场历史文章都有验证!

实盘更新以来股票进出场记录表格: